SPEAR’S Russia Hedge Fund Index

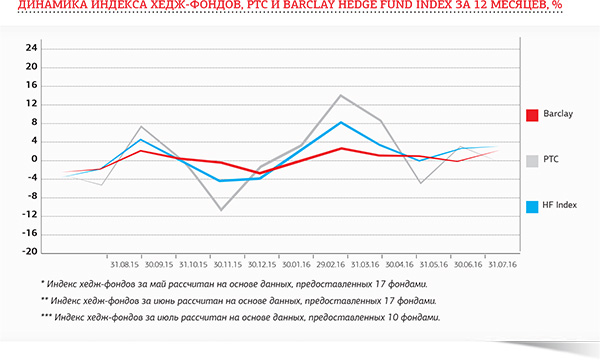

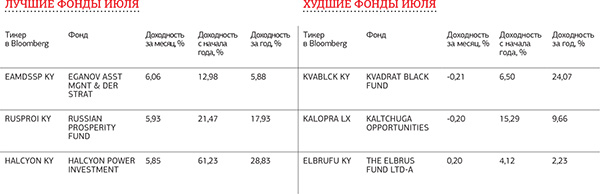

Богатая на события середина лета не привела к сильным движениям индекса российских хедж-фондов, который, впрочем, пока не собирается выходить из положительной зоны. Лучшая месячная доходность 6,06%, самые большие потери -0,21%.

В июле рынки восстанавливались после нестабильности, вызванной решением Великобритании выйти из состава Евросоюза. В минусе месяц закончили только два фонда из предоставивших данные.

В июле положительная динамика наблюдалась у российской валюты – в середине месяца рубль обновил исторический максимум. Однако после июньского роста нефть ушла в затяжное падение: за июль стоимость барреля нефти марки Brent упала с 50 до 42 долларов (впервые с 18 апреля). На этом фоне, а также по причине завершившегося налогового периода, традиционно поддерживающего рубль, упала и российская валюта: к концу июля доллар добрался до 67 рублей. Евро вырос до отметки 74 рубля – впервые с 6 июня. При этом отмечается и положительная тенденция – если нефть потеряла около 16% стоимости с начала лета, то рубль практически не изменился в цене.

Важным фактором в июле оставалась международная ситуация: игроки, рассчитывая на сохранение низких процентных ставок и дальнейшее смягчение монетарной политики крупнейшими мировыми центробанками, снова начали делать ставку на риск, чтобы нивелировать негативные последствия Brexit.

Так, руководство ФРС США на заседании, прошедшем 27 июля, приняло решение сохранить базовую процентную ставку на прежнем уровне – 0,25–0,5%. Несмотря на то что подобное решение было ожидаемым, на этом фоне (а также в свете позитивных данных о деловой активности в Китае – индекс PMI превысил 50 пунктов впервые за 17 месяцев) многие игроки обратились к высокодоходным активам развивающихся стран: об этом свидетельствует продолжившийся рост фондовых индексов и валют этих экономик, к концу месяца достигший максимальных годовых отметок.

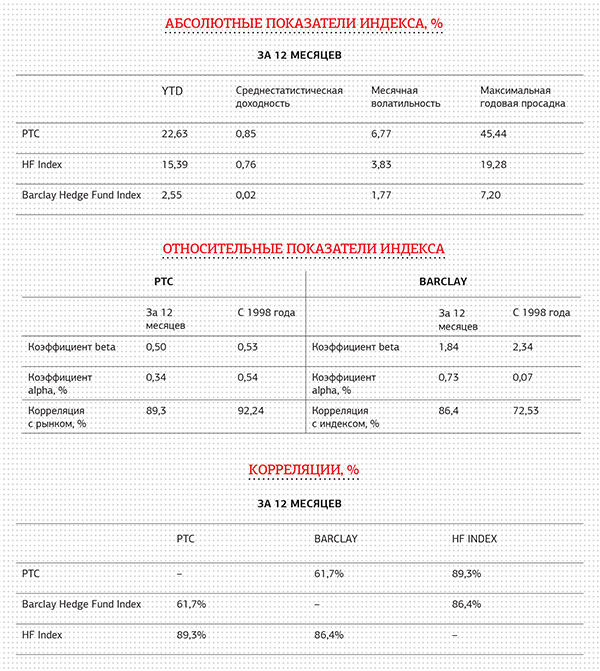

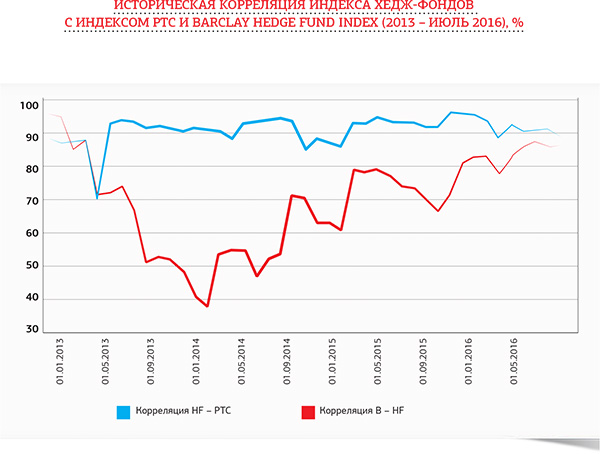

Западный бенчмарк Barclay Hedge Fund Index вырос на 1,87% – это самый сильный рост с марта 2016 года. Благодаря результатам июля YTD-индекс в плюсе на 2,55%, и волатильность индекса остается самой контролируемой (1,77%). В минусе месяц закончил индикатор российского рынка акций – РТС упал на 0,34%, однако индекс по-прежнему опережает два других показателя YTD с ростом на 22,53%, хотя и остается самым волатильным (6,77%). Индекс российских хедж-фондов с начала года вырос на 15,39%, а волатильность показателя составляет 3,83%.

Источник: SPEAR'S Russia #9(61)

Хедж-фонды против дефицита идей

Даниил Аплеев – о смысле и назначении хедж-фондов, их правильной интеграции в портфель и возможности импортозаместить этот класс активов в России.

Венчурная оттепель

«Венчурная зима» – популярная метафора для описания ситуации на российском венчурном рынке в последние пару лет. Часть инвесторов перестала вкладываться в российские проекты, часть потеряла интерес к высокорискованным сделкам, а многим стартапам пришлось выбирать между работой на отечественном и международном рынках. WEALTH Navigator узнал, чем сейчас живут российские венчурные инвесторы и есть ли у нас «звездные» стартапы с перспективами на глобальных рынках.

Инвестиции в элитную недвижимость на этапе строительства

Александр Икрянников – с анализом специфики момента и прогнозом на ближайшее будущее.

Мера всех вещей

Коллекционер Денис Химиляйне и галерист Сергей Попов соглашаются и спорят друг с другом о том, как понять значимость искусства, выясняют, зачем они занимаются своим делом, сравнивают Герхарда Рихтера с Васей Ложкиным, метеоритами и костями динозавра и обсуждают рациональный альтруизм, отсутствие вторичного рынка и свое влияние на положение вещей в арт-мире.

Личные, но пока нелюбимые

Личные фонды задумывались как замена некогда популярным у состоятельных россиян трастам, потерявшим былую привлекательность после введения санкций. «Упаковать» в такой фонд можно практически что угодно: компании, недвижимость, автомобили, ценные бумаги и прочее. Размышляя о том, почему личные фонды так и не стали пока полноценной альтернативой трастам, Александр Пергушев подмечает предпосылки, которые могут изменить ситуацию.

Войти в долю

Глеб Тимошенко – о месте долевого страхования жизни в структуре решений для сохранения, приумножения и наследования капитала.

О важности работы со смыслами

За минувший год в России активизировался еще один класс инвесторов – ультрахайнеты, утверждают в Сбербанке. Есть ли у сверхсостоятельных клиентов особые пожелания к брокерам, куда может завести демократизация инвестиционного процесса и почему в брокеридже важно не замалчивать ошибки, WEALTH Navigator рассказала Аиша Кубезова.

Ставка на будущее

Поддержать молодых и талантливых на старте, чтобы потом получать процент от их будущих доходов. Александр Клещев убежден: это не только этически выверенный, но и очень рациональный инвестиционный подход, особенно в условиях, когда традиционные стратегии долгосрочного сбережения капитала кажутся все более зыбкими.

Хедж-фонды против дефицита идей

Даниил Аплеев – о смысле и назначении хедж-фондов, их правильной интеграции в портфель и возможности импортозаместить этот класс активов в России.

Глобальное финансовое зрение

Павел Теплухин, генеральный партнер бутика Matrix Capital, о том, для каких инвесторов последствия санкций остались в прошлом, что произойдет с ценами на российские акции, и какая стратегия позволила фонду облигаций REMFI войти в тройку лучших по соотношению «риск–доходность» на развивающихся рынках.

SPEAR’S Russia Hedge Fund Index

Прекрасное начало осени дало не просто еще один месяц в плюсе, а сразу обновление трехлетнего максимума. И даже проигравшие потеряли не очень много.

SPEAR’S Russia Hedge Fund Index

Богатая на события середина лета не привела к сильным движениям индекса российских хедж-фондов, который, впрочем, пока не собирается выходить из положительной зоны. Лучшая месячная доходность 6,06%, самые большие потери – -0,21%.

Оставить комментарий