Чем опасны развивающиеся рынки

Существуют серьезные опасения, что слабый рост и нестабильность развивающихся рынков могут вызвать ухудшение экономической ситуации в других странах. Дэвид Коль и Кристофер Риникер полагают, что мировая экономика достаточно надежна, чтобы противостоять ослабляющим факторам.

Дэвид Коль

главный экономист банка Julius Baer во Франкфурте

Подрывая оптимистичный настрой

В конце прошлого года большинство экономических прогнозов на 2014 год сводилось к весьма оптимистичным сценариям. В Еврозоне только что прекратилась, казалось бы, бесконечная рецессия; в США наблюдалось ослабление бюджетного напряжения и близился к концу период политической неопределенности; японский экономико-политический курс «Абеномикс» принес некоторые результаты. В то же время Китай – экономический гигант среди развивающихся рынков – продолжал демонстрировать высокие темпы роста.

Относительно нестабильное начало 2014 года – для рискованных активов в целом и ценных бумаг в частности – идет вразрез с общими оптимистичными экономическими прогнозами. Напряжение на некоторых развивающихся рынках стало нарастать, когда ФРС США приняла решение сократить свою программу по выкупу ценных бумаг. Однако при более детальном рассмотрении становится очевидно, что обострение ситуации на развивающихся рынках обусловлено отнюдь не решением ФРС, а скорее внутренними факторами. Многие страны с переходной экономикой оказались под воздействием как внутренних, так и внешних обстоятельств, и будет справедливым заметить, что некоторые из них стали жертвами своих прошлых успехов.

Препятствия на пути к мировому росту

Можно выделить две основных проблемы, связанные с развивающимися рынками. Внешняя нестабильность приводит к классическому кризису платежного баланса, тогда как внутренняя неустойчивость отрицательно сказывается на прибыльности и эффективности капиталовложений. Кризис платежного баланса грозит девальвацией и – в зависимости от выбранной экономической политики – повышением кредитных ставок, подавляющих рост. С таким сценарием сейчас столкнулась «хрупкая пятерка», в которую входят Турция, ЮАР, Индия, Индонезия и Бразилия. Эти страны составляют треть ВВП развивающихся рынков и 14 % мирового ВВП, что меньше, чем доля Китая.

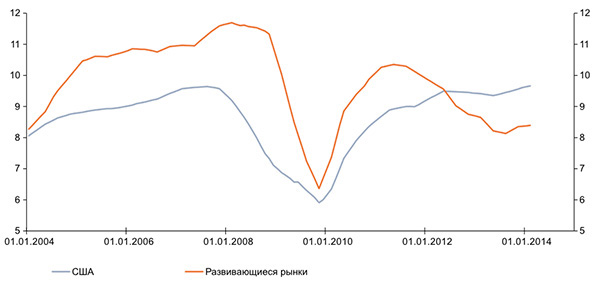

Низкая прибыльность – еще одна особенность «хрупкой пятерки», исключение составляет лишь Турция. Стоит отметить, что эффективность капиталовложений постепенно снижается даже у Китая, однако прогнозы в отношении роста мировой экономики больше учитывают проблемы, связанные с платежным балансом, нежели низкую прибыльность.

Это подкрепляет наше мнение о том, что в 2014 году рост мирового ВВП должен ускорится до 3,4% с 3,0% в прошлом году.

Снижение прибыльности развивающихся рынков

Падение курсов валют

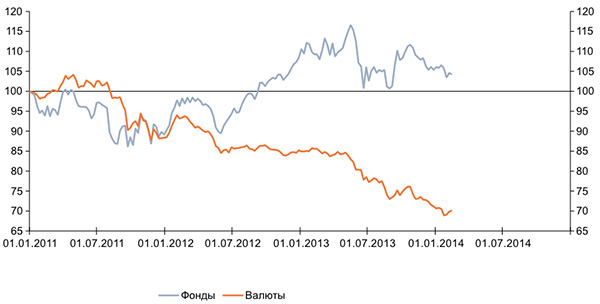

Напряжение на развивающихся рынках в основном сказывается на курсах валют этих стран. За последние 12 месяцев турецкая лира упала на 20%, тогда как акции потеряли «лишь» 17% своей стоимости. За тот же период южноафриканский рэнд рухнул на 20%, в то время как рынок ценных бумаг укрепился на 10%. То же относится и к Индии. В Индонезии девальвация рупии была более ощутима, нежели ситуация на фондовой бирже. Только в Бразилии рыночная конъюнктура складывается хуже, чем обесценивание валюты. Отсутствие экономической стабильности в мире отражается и на валютах таких развивающихся стран, как Мексика и Южная Корея, где складываются более благоприятные фундаментальные факторы.

Мы рассматриваем слабость этих валют как возможность их выгодного приобретения. Однако от покупки валют «хрупкой пятерки» лучше воздержаться.

Валюты и фондовые рынки стран “хрупкой пятерки”

Дэвид Коль – главный экономист банка Julius Baer во Франкфурте

Кристофер Риникер – сертифицированный финансовый аналитик (CEFA) Julius Baer

Источник: PBWM.ru

Удачно слиться

Алексей Куприянов – о том, почему растет роль консультантов в структурировании сделок и какую добавленную ценность приносят своим клиентам инвестбанкиры.

Как потерять клиента

Виталий Дашин задумывается о том, к какому беспорядку может привести идеальный порядок, и вспоминает несколько историй из своей банковской карьеры в Швейцарии и Лихтенштейне.

Манипуляции на максималках в замыленной субъективной реальности

Руслан Юсуфов – об устройстве информационных пузырей, механике неравенства, могуществе технологических компаний, бесправии пользователей, культах будущего, конспирологических искажениях сознания, а также о важности самонаблюдения и надежде, которую искусственный интеллект и люди то дают, то отнимают друг у друга.

Состояние ума

Павел Бережной – о том, что такое mindset инвестора и какое значение он имеет на практике.

Оставить комментарий